美国房产价格历史图的解读与房产回报初探

如山 (2011-04-22 21:13:29) 评论 (9)美国房产价格历史图的解读与房产回报初探

房地产的有关观点与点评之一

如山

( 2011 年 4 月 22 日,星期五)

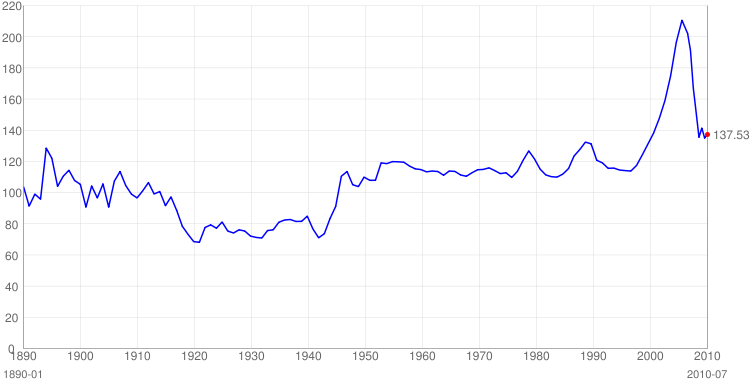

对于美国房产价格的历史资料图表,本人在书本、报纸、网络文章和投坛都曾经读到过。现提供自己的一些分析和看法供诸位读者参考。下面我借助网友 basicenglish (图 A )和 miat42 (图 B )贴过的美国房产价格历史图来分析和说明。

“真实房价”与“与名义房价”

在 basicenglish 所贴的图 A 中,标明这个图反映的是 “真实房价”。这个称呼是正确的,因为这是经济学的标准定义。“真实房价”( Real Home Price )是经过通货膨胀调整后的房价,是相对于“名义房价”( Nominal Home Price )而称。“名义房价”( Nominal Home Price )是未经过通货膨胀调整的价格,是我们平常看到和谈论的房屋交易价格。所以有人会觉得我们平常说的这个价格才是“真实房价”。但是请注意,当我们使用一个名称时,不能靠我们自己的感觉或者理解去称呼,而必须按照学术定义或者约定俗成的说法来说。同样道理,对于利息也有“真实利率”( Real Interest Rate )和“名义利率”( Nominal Interest Rate )。我们一般人平常所看到和提到房价都是名义房价,我们所讨论的利率都是名义利率。

从 图 A 来看,美国房价除了 2000 开始迅速攀升以外,美国的真实房价基本是平的,也就是升跌都不大。但是,这里我们需要进一步解读。第一,因为真实房价是减除了通货膨胀因素的,换句话说就是其基本平缓的曲线表示它跟上了通胀。参考图 B ,就是其名义价格的变动曲线;第二,我们使用房产价格的历史资料图表是想评估房地产的投资回报,但是这个价格变动图表并不能反映或者不能全部反映房产投资的回报。理由在下面分析。

图 A : 1890 年到 2010 年的美国真实房价

图B : 1970 年到 2011 年美国房产 的真实房价、名义房价与泡沫前趋势线

房产投资回报分析

分析一个投资是否值得,是从回报来看。从财务的分析的角度,有很多指标可以使用,像 ROE 、 ROI 等等,都是从不同的角度来分析。但是真正评估投入与回收就是 NPV ( Net Present Value ) 或者 DCF ( Discounted Cash Flow ) 法(我在《评估房地产价值和投资回报方法之我见》 一文中有简单介绍)。不过,这个方法因为包含了折现率( Discounted rate ),对没有修过财务方面知识的读者比较不好理解。那么,我们就用简单的说法,就是你做这个投资放入了多少现金,最终拿回来了多少。具体到房地产,就是你放入的钱(全部现金购买或者部分现金与其余贷款),而回收就是每个月的租金收入再加上最后卖出时回收的现金。 美国房产价格的历史资料图表反映了价格的变动,但是没反映租金收入。 所以,这个图距离房产投资回报的情况还有差距。换句话说,实际上的房产回报比这个图反映的高。为什么历来没人将租金的回报这部分加上到图表上呢(反正我没看到过)?因为这个数字太难获得而变数也大。除租金可以增加房产的回报外,还有如下几方面可以增加回报的:

a) 税务利益。但是税务利益要具体分析,不是所有人都有这个利益。首先,你的出租报表在扣除折旧后必须是负数才有用。另外,根据美国现行的相关税法,要是你不能满足“专业房产人士”( Profersonal Real Estate ),而 AGI 又超过 15 万的话是不能享受任何扣减的。

b) 财务杠杆的放大回报功能。但财务杠杆是双刃剑,其利弊要具体分析(请读。

c) 买入折扣房和改进( Improving )房子的价值。这是与金融股票最大的不同点(我在《试谈价值投资方法在房地产投资上与股票投资上的不同 》上有详细讨论)。 其实就我看来,这才是美国房产最大回报的部分。而像亚洲房产,如中国大陆、香港、日本、台湾等地的普通买家都不会有这种条件。但是这一点需要业主达到一定的程度才能做好。

房产的抵抗通货膨胀能力

从以上 美国房产价格的历史资料图表解读加上租金等等的回报看,美国房产抵抗 通货膨胀能力是显然的。我曾经写过《房地产能抵抗通货膨胀吗?》,在里面我作了肯定的回答。并且 Copy 了 John R. Talbott 认为美国房产能够抵抗通胀的话。这里我再引用另外一位真正大师级的权威人士,价值投资( Value Investing )之父 -Ben Granham 的话:

“ The outright ownership of real estate has long been considered as sound long-term investment, carrying with it a goodly amount of protection against inflation.” (Ben Granham, “The Intelligent Investor”)

结论:评估房产的投资回报跟评估金融股票的方法有很大的分别。除了看价格,还要看租金收入、买入的折扣和改进(Improving)物业带来的回报。房产的回报是所有这些能带来现金收入的綜合,而不仅仅是房价的上升。

披露与声明:本人是房地产开发商、建筑商并且持有出租物业。我既不做房产经纪也不做房产顾问。所有看法都是个人观点,很可能不正确。读者不应只是根据我的看法而做财务决定。你买与不买物业与我的利益无关。读者因我的文章赚钱不需要分钱给我;同理,因为信我的文章做决定而亏损也不要埋怨我。特此声明。

(注:本文为如山原创,转载请与作者联系)

————————————————————————————————————

附本人相关文章

《评估房地产价值和投资回报方法之我见》

《房地产能抵抗通货膨胀吗?》

————————————————————————————————————

评论 (9)

回复mywestwood的评论:

谢谢mywestwood兄的光临和留言。

好文!记得曾经在YAHOO上读到的一篇文章,对美国房地产回报进行分析。作者从地产价格的趋势分析就认为回报极低,远不如股票。其实,他/她做了很多假设,而这些假设只有傻瓜“投资者”才会做出的;比如现金买房,高价位买房等等。地产投资和其他所有的投资一样,需要低价买入,根据市场决定卖出还是长期长期持有。

如山 名博