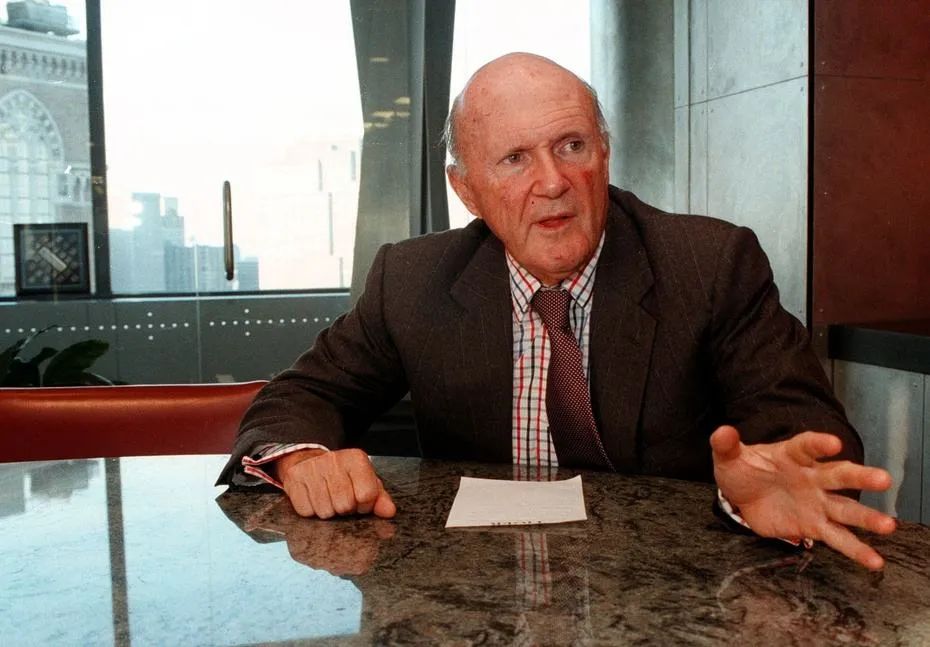

对冲基金老虎基金管理公司(Tiger Management)的亿万富翁创始人朱里安·罗伯逊刚刚去世,享年90岁。

罗伯逊是一位价值型投资者,他在退休后指导并投资了新一代的基金经理,他本人则在2000年初互联网泡沫破灭时关闭了自己的基金。

以下是我从这位著名投资者身上学到的一些东西。

1、“聪明的想法,基于详尽的研究,然后下大赌注。”

“听到一个故事,如果感觉正确的话,认真分析并积极买入。”

罗伯逊的一位同事说: “当他确信自己是对的时候,朱利安就会孤注一掷。”乔治·索罗斯(George Soros)和斯坦利·德鲁肯米勒(Stanley Druckenmiller)的情况类似。巨大的错误定价并不经常出现,一旦出现,像罗伯逊这样的人就会下很大的赌注。

这并不是他所说的“枪林弹雨”策略,而是一种耐心的方法,用对他有利的几率来寻求下大赌注。研究和关键分析对罗伯逊很重要。耐心,自律同时富于进取心是一种罕见的组合,罗伯逊已经证明了他拥有这些品质。

2、“对冲基金是棒球的反面。在棒球比赛中,你可以在一支1A联盟球队中打出40个本垒打,却赚不到什么钱,但是在对冲基金里,你会根据你的击球率来得分,所以你应该去你能找到的最差联盟,因为那里的竞争最少。你可以为达勒姆公牛队打出很多好球,但你还是赚不到任何钱。但如果你在大联盟打球,即使你的击球率不是特别高,你仍然可以赚很多钱。”

“在低级别联赛比在大联盟平均击球率更高,因为那里的投球没有大联盟那么好。这么干是对的,而对冲基金更应该进入那些竞争较少的领域。例如,我们最初进入韩国的时候,大多数人还没有在韩国投资。我们在日本投资了很长一段时间之后,投资日本才变得时髦起来。在这个行业表现良好的最佳方式之一,就是去那些尚未被研究能力开发的领域,尽你所能地开发它们。”

“我想,如果我再年轻一点,我就会去投资非洲了。”

罗伯逊的意思是,对于投资者来说,去竞争不那么激烈的地方投资才是有利可图的。在那些研究较少的市场进行竞争,可以让先进入的投资者获得优势。查理·芒格(Charlie Munger)曾被问及他一生中最感激的人是谁,他回答说,他非常感谢他妻子南希的前夫。当被问及为什么如此时,他说: “因为他是个酒鬼。你需要确保对手竞争力较弱。”

芒格的同事沃伦巴菲特(Warren Buffett)指出,击败鲍比·费希尔(Bobby Fischer)的方法,是在国际象棋以外的其他领域与他较量。“重要的是保持下注,并在对付实力较弱的对手时下大赌注。”巴菲特补充说,“如果你已经玩了半个小时的扑克牌,你还是不知道谁是韭菜,那么你就是韭菜。”

如果你想拥有超出指数的表现,那么你就要试图找到一个你能确定不是韭菜的市场或者市场中的一部分。

3、“我认为,管理资金的最佳方式是同时做多和做空股票。我的理论是,如果你能想到的50只最好股票的表现,不能超过你能想到的50只最差股票,那么你就应该去另一个行业工作。”

这里提到的投资策略就是所谓的“多空”策略,即在各种股票上建立多空头寸,以对冲在更广泛市场中的风险敞口,这能让收益更稳健地建立在更多的股票选择上。

这种方法实际上是试图对冲市场风险敞口,而不像某些对冲基金策略,根本不涉及真正的对冲。当罗伯逊开始使用这种做多做空的方法时,它就不那么受欢迎了,尤其是当时的做空交易比现在更有可能被错误定价。

罗伯逊的门徒,许多所谓的“小老虎”(Tiger Cubs),还在继续这种多空投资策略。

4、“避免巨额亏损。这才是多年来真正赚钱的方法。”

罗伯逊认为,对冲基金应该优先考虑“在市场不景气时跑赢大盘”,这意味着采用一种对冲基金实际在 进行对冲的策略。

如前所述,多空策略有助于实现这一目标。另一种避免巨额亏损的方法是以相对于私人市场价值的大幅折扣来购买资产。如果在价格方面找到了合适的切入点,那么投资者可能就算犯错也能在财务方面仍然表现不错。当然,这是一种符合安全边际的做法。

5、“对于我的做空来说,我在寻找一个糟糕的管理团队,以及一家估值过高的公司,它所处的行业正处于衰落或者受到误解。”

当投资者在做空一家管理团队糟糕的公司时,这是一种更安全的押注,因为一家拥有优秀管理团队的公司更有可能会解决问题。换句话说,如果一个正在被做空的企业拥有一个糟糕的管理团队,那么这意味着隐藏在做空背后的真正业务问题更可能持续。

罗伯逊还表示,如果他对做空感兴趣,那么估值过高肯定要是“狂野的”,而不是温和的。他还表示,他喜欢在长期衰退的行业里喜欢做空,因为风向对他更有利。

6、“没多少人有能力扣动扳机。”

“我通常是这里的扣动扳机的人”

罗伯逊采用的投资系统会分散研究和分析的功能,但会由他来集中“扣扳机”。

《对冲基金快报》(Hedge Fund Letters)写道: “基金经理们管理着不同的行业,并提出投资建议,但罗伯逊拥有最终决定权。公司在他们信心十足的领域进行大额押注,每个基金经理通常覆盖不到10个多头和空头仓位。仓位不断被重新评估,如果情况发生变化,就不会迟疑ーー仓位要么增加,要么被清除。”

有些人可以成为一个伟大的分析师,但却是一个糟糕的扣扳机的人。成功的扣扳机需要心理控制,因为大多数投资错误都是情绪上的,而不是分析上的。

7、“我对黄金作为一种投资从来都不是特别满意。一旦它被发现哪怕一点,那些寻找黄金的人都能把它从尸体的嘴里给抠出来。这与其说是一种供需状况,还不如说是一种心理状况ーー心理医师投资黄金都比我更合适。”

“通常来说,追求黄金的人是世界上最疯狂的人之一。”

在黄金方面,罗伯逊同意巴菲特的看法。巴菲特表示:“第二类主要投资是那些永远不会生产任何东西的资产,买家购买这些资产是希望其他人(他们也知道这些资产永远不会生产东西)在未来为这些资产支付更高的价格。郁金香在17世纪曾一度成为这类买家的最爱。这种类型的投资需要一个不断扩大的买家群,而这些买家反过来又会因为他们相信买家群会进一步扩大而被吸引。资产所有者的灵感并非来自资产本身能够创造的东西ーー它将永远死气沉沉ーー而是来自这样一种信念: 未来其他人将更加渴望获得它。这一类型(受到投资者青睐的)主要资产是黄金,他们害怕几乎所有其他资产,尤其是纸币(正如前述,他们有理由害怕纸币的价值)。然而,黄金有两个明显的缺点,既没有多大用途,也不能生产东西。诚然,黄金有一些工业和装饰用途,但这些用途的需求是有限的,而且无法吸收新的生产。与此同时,如果你拥有一盎司黄金,那么到最后你还是拥有一盎司黄金。大多数黄金购买者的动机是他们相信,恐惧者的队伍将会壮大。”

买黄金就是根据你对人类心理的预测进行投机,这不是投资,而是投机。

一位黄金投机者进行的是一场凯恩斯主义的选美比赛: “这不是选择那些(面孔)的问题,根据一个人的最佳判断,这些面孔实际上是最漂亮的,甚至也不是那些普通人真正认为最漂亮的面孔。我们已经达到了第三阶段,我们将我们的智力用于预测一般意见所期望的一般意见是什么。我相信,还有一些人研究的是第四、第五和更高的阶段。”(凯恩斯,《就业、利息和货币通论》 ,1936年)

8、“当你管理金钱的时候,它会占据你的整个生活。这是一件24小时从不间断的事情。”

这句话摘自凯瑟琳·伯顿(Katherine Burton)所著的《对冲基金猎人: 对冲基金回报、风险与清算大师》(Hedge Hunters: Hedge Fund Masters on the Rewards, the Risk, and the Reckoning)一书。

罗伯逊并不是唯一这样做的人,因为许多金融和科技亿万富翁只有在转行后才会转向慈善事业。这也说明了投资世界的竞争力和不断变化的程度。

只有像鲍勃·戈登(Bob Gordon)这样不涉足现实世界的学者,才能断言创新的步伐正在放缓。创新的步伐正在加快,其影响是残酷的。

关于对冲基金的创新和竞争水平,Bridger Management 负责人罗伯托·米尼奥(Roberto Mignone)曾表示: “与持续经营四年对冲基金业务相比,你在芝加哥做毒品交易商的生存机会更大。”

9、“对冲基金的业务就是用成功来培育成功。”

我最喜欢的一篇文章是邓肯·沃茨(Duncan Watts)写的,题目是“贾斯汀.汀布莱克是累积优势的产物吗?”累积优势的概念对于理解生活的结果是如此重要,然而它却被理解得如此之少。

其基本思想是,一旦一个人或企业获得了相对于其他人的微小优势,这种小的优势将随着时间的推移而复合增长成为一种越来越大的优势。这有时也被称为“富人更富,穷人更穷”,或者基于圣经的“马太效应”。

罗伯特·默顿(Robert Merton)用这种累积优势概念来解释科学事业的进步,但它的应用范围要广得多。累积优势作为一种加剧不平等的一般机制,它解释了为什么财富和收入遵循帕累托所描述的幂律分布。

罗伯逊的部分观点是,你筹集的资金越多,你能筹集的资金就越多,于是你能吸引的人才也就越多,而你能吸引的人才越多,你能筹集的资金也就越多。

10、“我记得有一次我作为‘世界上最伟大的理财经理’登上了《商业周刊》封面,大家都看到了,我也印象非常深刻。三年后,同一个作者写下了最尖刻的谎言。这是个粗暴的勾当。但我认为,对于人类的自恋来说,意识到自己的人生会因为媒体报道而起起伏伏是件好事ーー真的,这没什么大不了的。”

让媒体的观点影响你对自己的看法或你所做的事情是愚蠢的。大多数人都很难接受批评,但是考虑到批评的来源有助于克服这一点。所有人都喜欢的东西只有一样,那就是披萨。我叔叔喜欢说“Illegitimi non carborundum”,这是一句模仿拉丁格言的说法:“不要让那些混蛋把你压垮”。这个说法在第二次世界大战期间由美国将军“醋溜乔”史迪威推广开来,据说他是从英国军队那里借用的。

11、“(在2000年3月)这套投资方法不起作用了,我不明白为什么。我已经67岁了,谁还需要这些?让我们的投资者在市场中承担风险是毫无意义的,坦率地说,我不理解市场了。经过深思熟虑,我决定将所有资金返还给我们的投资者。我不希望自己的讣告是‘他因为获得日元报价而去世’。”

有时候,世界变化如此之大,是时候要么休息一下,要么把鞋子挂起来了ーー特别是如果你已经非常富有的话。有些人做得很成功。其他人则会用旧方法走向财务厄运。当德鲁肯米勒和其他人看到他们的方法不再奏效时,他们决定大体上退休。

1969年,巴菲特给他的合伙人写了一封信,说他“在当前市场上找不到任何便宜货”,于是他开始清算他的投资组合。当然,这种情况后来发生了变化,巴菲特带着一种新的竞争武器出现了,这种武器形式是公司的永久资本,而不是合伙企业容易恐慌的资本。

12、“我仍然记得(6岁时)第一次听说股票的一刻。我的父母出去旅行了,一个婶祖母和我住在一起。她在报纸上向我展示了一家名为联合企业(United Corp.)的公司,该公司在纽约证券交易所交易,售价约为1.25美元。我意识到我甚至可以存够买一股股票的钱。我关注了它,这逐渐激发了我的兴趣。”

如果你想让一个孩子对投资感兴趣,那么在生命早期以一种实际的形式向他们介绍关键想法是明智的。无论投资规模有多小,真金白银在市场中投入意味着这种经历是有意义的,令人难忘的。

玛丽 · 巴菲特(Mary Buffett)是沃伦 · 巴菲特(Warren Buffett)一个儿子的妻子,她在一本书中写道,沃伦认为,一个人能否在商业上能否取得成功,更多地取决于他“小时候是否有一个柠檬水摊,而不是他在哪里上的大学。人生早期对商业的热爱,能带来晚年在商业上取得的成功。